Olá, leitor! Sou Pedro Andrade, especialista em investimentos, sócio e Private Banker da VOGA. É com grande prazer que inauguro minha participação como colunista no nosso blog, criado com o objetivo de difundir conhecimento sobre a importância de uma gestão patrimonial eficiente e de um planejamento financeiro bem estruturado.

Meu propósito aqui é ajudar você a entender os principais componentes dessa gestão e como estratégias de longo prazo podem proporcionar uma vida financeira mais segura e tranquila. Além disso, abordarei maneiras de otimizar seus investimentos, proteger seu patrimônio e garantir a perpetuação do seu legado.

Juntos, vamos explorar os pilares que sustentam uma boa gestão patrimonial e como ela pode transformar o seu futuro financeiro.

A importância da Gestão Patrimonial

Você já se perguntou por que tantas famílias brasileiras estão endividadas e enfrentando dificuldades para planejar o futuro? Segundo dados recentes da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), o endividamento das famílias brasileiras alcançou a marca de 79,3% em 2024 – um recorde preocupante. Esse número reflete o comprometimento de grande parte da renda familiar com dívidas de curto prazo e altos juros, um cenário que muitas vezes é agravado pela falta de um planejamento financeiro adequado.

Além disso, a dependência exclusiva do INSS para a aposentadoria traz grandes riscos de longo prazo, dado o cenário de insustentabilidade do sistema previdenciário. Nesse contexto, mais do que nunca, um planejamento financeiro estratégico é essencial para garantir a saúde financeira e evitar crises pessoais no futuro.

Seja na compra de uma casa, no planejamento da educação dos filhos ou na preparação para a aposentadoria, todas essas decisões importantes dependem de um plano financeiro sólido. Sem ele, escolhas financeiras muitas vezes são impulsivas, resultando em endividamentos que poderiam ser evitados com maior previsibilidade e estratégia.

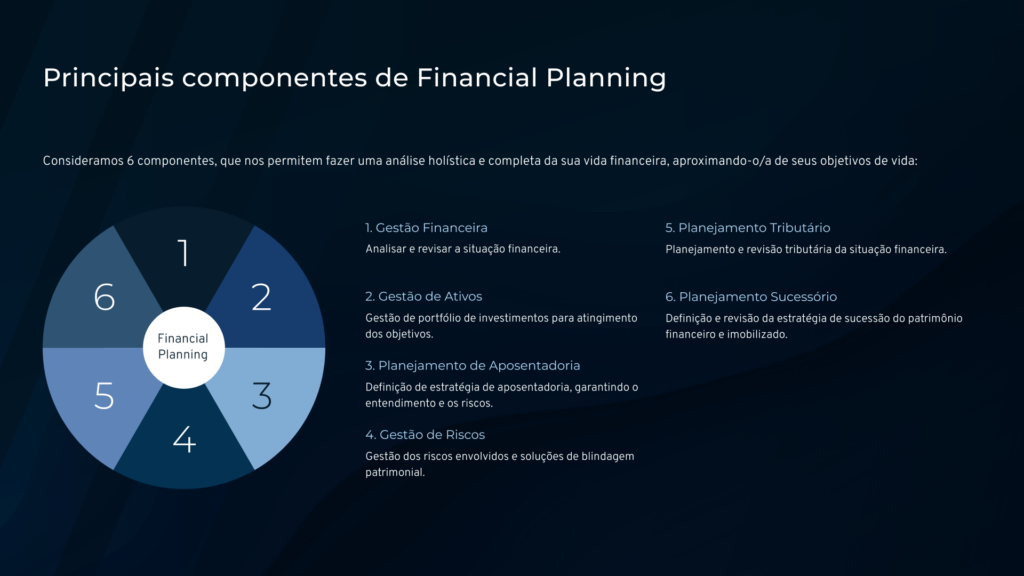

Ao longo desta coluna, exploraremos como uma gestão financeira eficiente pode transformar esses desafios em oportunidades. Acredito que há seis pilares fundamentais para traçar uma rota financeira segura, ajustável conforme as necessidades e mudanças no cenário econômico. A seguir, explicarei cada um desses pilares em detalhes.

1º: Planejamento Financeiro

O planejamento financeiro é o primeiro passo para organizar suas finanças. Ele tem o objetivo de avaliar o fluxo de caixa atual, comparando a renda e as despesas, e de apurar o balanço patrimonial, analisando os ativos e passivos. A partir desse processo, você terá uma visão clara da sua situação financeira presente e poderá verificar se os seus objetivos de curto, médio e longo prazo são alcançáveis. Essa avaliação é crucial para evitar que decisões importantes, como a compra de um imóvel ou a preparação para a aposentadoria, sejam tomadas de forma impulsiva ou sem uma base sólida de informações.

Com esse planejamento em mãos, você estará pronto para o próximo passo: a gestão de seus ativos e investimentos.

2º: Gestão de Ativos e Investimentos

Após o planejamento financeiro, a gestão de ativos e investimentos entra em cena para garantir que o seu dinheiro trabalhe a seu favor. Esse processo envolve alinhar seu perfil de risco e seus objetivos financeiros às melhores oportunidades de alocação de investimentos disponíveis no mercado. A diversificação é uma ferramenta importante aqui, já que ajuda a mitigar riscos e otimizar o crescimento do seu patrimônio ao longo do tempo.

Por exemplo, se você tem um perfil conservador, a estratégia de alocação de ativos será diferente de alguém que esteja disposto a assumir maiores riscos em busca de rentabilidade superior. A gestão eficiente dos ativos é o que garante que seus recursos estejam sendo maximizados de maneira alinhada com suas expectativas e necessidades futuras.

3º: Planejamento de Aposentadoria

Com o fluxo de caixa organizado e os investimentos bem estruturados, o planejamento para a aposentadoria se torna uma etapa natural. Com base nas suas economias e nas metas definidas, você poderá calcular o quanto precisa poupar para garantir uma aposentadoria confortável. A ideia aqui é assegurar que o patrimônio acumulado ao longo dos anos seja suficiente para gerar uma renda passiva que mantenha o seu padrão de vida durante essa fase.

É importante considerar fatores como expectativa de vida, inflação e possíveis imprevistos. Uma boa estratégia de aposentadoria oferece a tranquilidade de saber que, no futuro, você poderá aproveitar sua vida sem preocupações financeiras.

4º: Gestão de Riscos e Seguros

No decorrer da vida, imprevistos podem acontecer e, se não estivermos preparados, podem impactar seriamente nossas finanças. Por isso, a gestão de riscos é um aspecto indispensável do planejamento financeiro. Nesta etapa, identificamos possíveis eventos que podem desestabilizar seu plano, como problemas de saúde, acidentes ou até mesmo mudanças na economia.

Uma estratégia sólida de gestão de riscos envolve a contratação de seguros apropriados, como seguros de vida, saúde ou patrimonial, para proteger você e sua família contra eventos inesperados, garantindo que sua estrutura financeira permaneça intacta.

5º: Planejamento Tributário

Outro pilar fundamental para proteger e otimizar o seu patrimônio é o planejamento tributário. Por meio de estratégias de “elisão fiscal”, que envolvem a prática legal de minimizar a carga tributária dentro dos limites permitidos pela legislação, você pode aumentar seus retornos sobre investimentos.

O Brasil tem uma das maiores cargas tributárias do mundo. Para se ter uma ideia, a carga tributária média pode chegar a 40,82% da renda de um brasileiro com salário mensal de R$ 5.000, segundo o Instituto Brasileiro de Planejamento e Tributação (IBPT). Isso significa que quase metade da renda vai para o pagamento de impostos diretos e indiretos. Com um bom planejamento tributário, é possível reduzir consideravelmente esse impacto, utilizando incentivos fiscais, como os oferecidos por fundos de previdência privada, para maximizar seus ganhos e evitar perdas desnecessárias.

6º: Planejamento Sucessório

Por fim, o planejamento sucessório assegura que seu patrimônio seja transferido para seus herdeiros de forma eficiente, sem entraves jurídicos ou tributários excessivos. Ferramentas como testamentos, doações em vida, criação de holdings ou até mesmo a utilização de seguros de vida podem ser consideradas para garantir que o processo de sucessão ocorra de forma tranquila e com menor custo possível.

Ao pensar na perpetuação do seu legado, é essencial organizar a sucessão de maneira que seus herdeiros não precisem enfrentar complicações desnecessárias.

Considerações finais e próximos passos

Diante de um cenário em que o endividamento das famílias brasileiras está em alta e a sustentabilidade do sistema previdenciário está em risco, o planejamento financeiro robusto se torna indispensável. Ao seguir os seis pilares que discutimos, você estará criando uma estrutura sólida que não apenas otimiza seus investimentos e protege seu patrimônio, mas também garante que suas metas de curto, médio e longo prazo sejam atingidas.

Lembre-se, uma gestão patrimonial eficiente vai além de acumular riqueza; trata-se de garantir que suas escolhas financeiras de hoje pavimentem o caminho para um futuro seguro e tranquilo. Ao aplicar essas estratégias de maneira consciente, você estará no controle do seu destino financeiro, protegendo sua família e perpetuando seu legado para as gerações futuras.

Agora é o momento de agir. Com este guia em mãos, o próximo passo é seu. O sucesso financeiro não é fruto do acaso, mas o resultado de escolhas bem planejadas. Nos próximos artigos, aprofundarei cada um desses pilares para ajudá-lo a dar os primeiros passos rumo a uma vida financeira mais segura.