Como construir e proteger riqueza pelos próximos 100 anos?

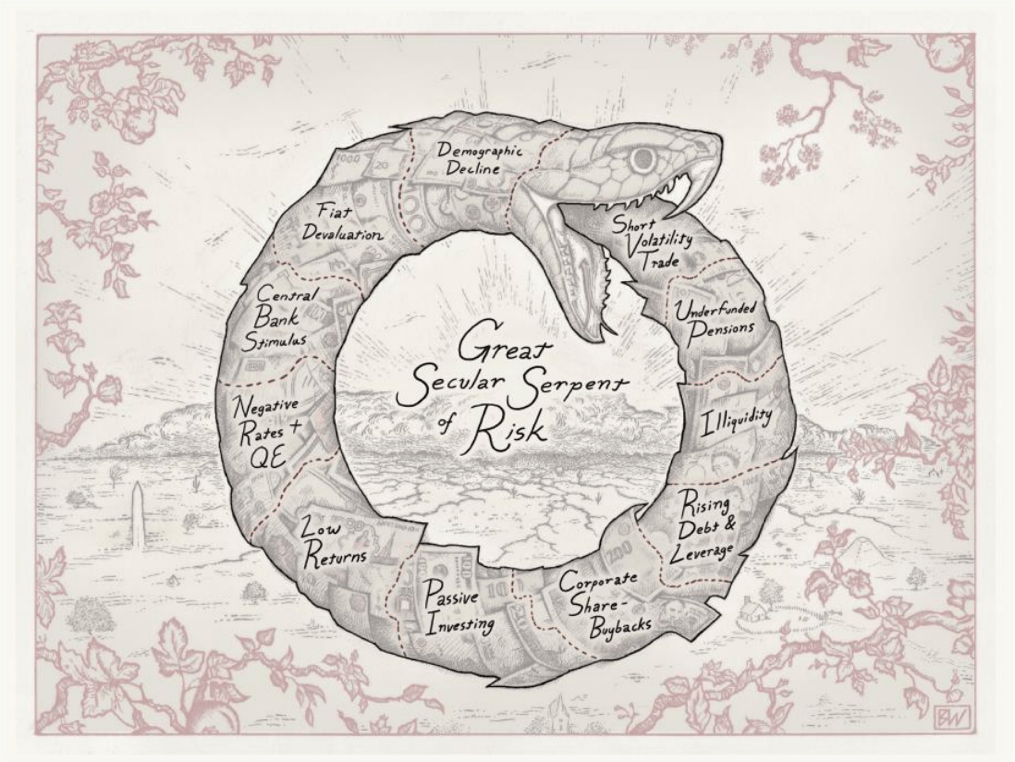

“The Allegory of the Hawk and Serpent” é um artigo da Artemis Capital Management, gestora de recursos baseada em Austin, Texas, que usa uma narrativa alegórica para explicar a dinâmica complexa dos mercados financeiros, focando especialmente na volatilidade e nos ciclos econômicos. A metáfora central do artigo apresenta o Falcão e a Serpente como símbolos de forças opostas no mercado. Além das metáforas, o artigo oferece uma análise detalhada da performance de diversos portfólios de investimento ao longo do último século, destacando como diferentes estratégias de gestão de risco se saíram em períodos de alta e baixa volatilidade.

Alegoria Principal

O Falcão (Volatilidade): simboliza os períodos de turbulência nos mercados, caracterizados por mudanças rápidas e imprevisíveis nos preços dos ativos.

A Serpente (Estabilidade): representa os períodos de calma, com movimentos mais previsíveis e menores flutuações nos preços dos ativos.

Interação entre o Falcão e a Serpente

Períodos de estabilidade (dominados pela Serpente) podem ser seguidos por surtos de volatilidade (causados pelo Falcão). A narrativa sugere que muitos investidores tendem a subestimar a probabilidade e o impacto dos períodos de alta volatilidade, concentrando-se excessivamente nos períodos de estabilidade.

Análise da Performance de Portfólios nos diversos Ciclos de Mercado nos últimos 100 anos

O artigo examina a performance de vários tipos de portfólios ao longo dos últimos 100 anos, considerando como cada um se comportou durante diferentes ciclos econômicos e eventos de mercado. A análise se baseia em dados históricos para mostrar como a volatilidade e a estabilidade impactaram os retornos dos investimentos.

Tipos de Portfólios e Ciclos de Mercado

Portfólios Tradicionais (60/40)

Descrição: 60% em ações e 40% em títulos de renda fixa.

Performance em Períodos de Baixa Volatilidade: durante períodos de estabilidade econômica, esses portfólios tendem a performar bem devido ao crescimento constante dos mercados de ações e aos retornos previsíveis dos títulos de renda fixa.

Performance em Períodos de Alta Volatilidade: sofrem significativamente durante crises financeiras, como a crise de 2008, pois a correlação entre ações e títulos pode aumentar, resultando em quedas significativas tanto nas ações quanto em alguns títulos de maior risco.

Performance do Portfólio 60/40 ao longo dos últimos 100 anos.

Portfólios Conservadores

Descrição: maior proporção de títulos de renda fixa e menor exposição a ações.

Performance em Períodos de Baixa Volatilidade: oferecem retornos estáveis, embora geralmente mais baixos em comparação com portfólios mais agressivos.

Performance em Períodos de Alta Volatilidade: demonstram resiliência, pois os títulos de renda fixa, especialmente os de alta qualidade, tendem a servir como refúgio seguro, preservando o capital.

Portfólios Agressivos

Descrição: alta exposição a ações, incluindo mercados emergentes e ativos mais voláteis.

Performance em Períodos de Baixa Volatilidade: potencial de altos retornos devido ao crescimento acelerado dos mercados de ações.

Performance em Períodos de Alta Volatilidade: podem sofrer perdas significativas, pois são mais expostos a flutuações bruscas e crises no mercado de ações.

Performande da estratégia Buy the Dip (note que o investidor teria quebrado pelo menos 2x ao longo dos últimos 100 anos).

Performance de estratégias que apostam na ausência de volatilidade ao longo dos últimos 100 anos.

Portfólios Diversificados

Descrição: mistura de ações, títulos, commodities e outros ativos alternativos.

Performance em Períodos de Baixa Volatilidade: beneficiam-se de múltiplas fontes de retorno, proporcionando uma performance estável e balanceada.

Performance em Períodos de Alta Volatilidade: a diversificação reduz o risco, pois a correlação entre diferentes classes de ativos é geralmente menor, o que ajuda a mitigar perdas.

Portfólios com Hedging

Descrição: utilizam estratégias de proteção como opções e futuros.

Performance em Períodos de Baixa Volatilidade: podem ter custos adicionais devido aos instrumentos de hedging, o que pode reduzir ligeiramente os retornos.

Performance em Períodos de Alta Volatilidade: demonstram resiliência significativa, pois as estratégias de proteção ajudam a limitar as perdas em mercados em queda.

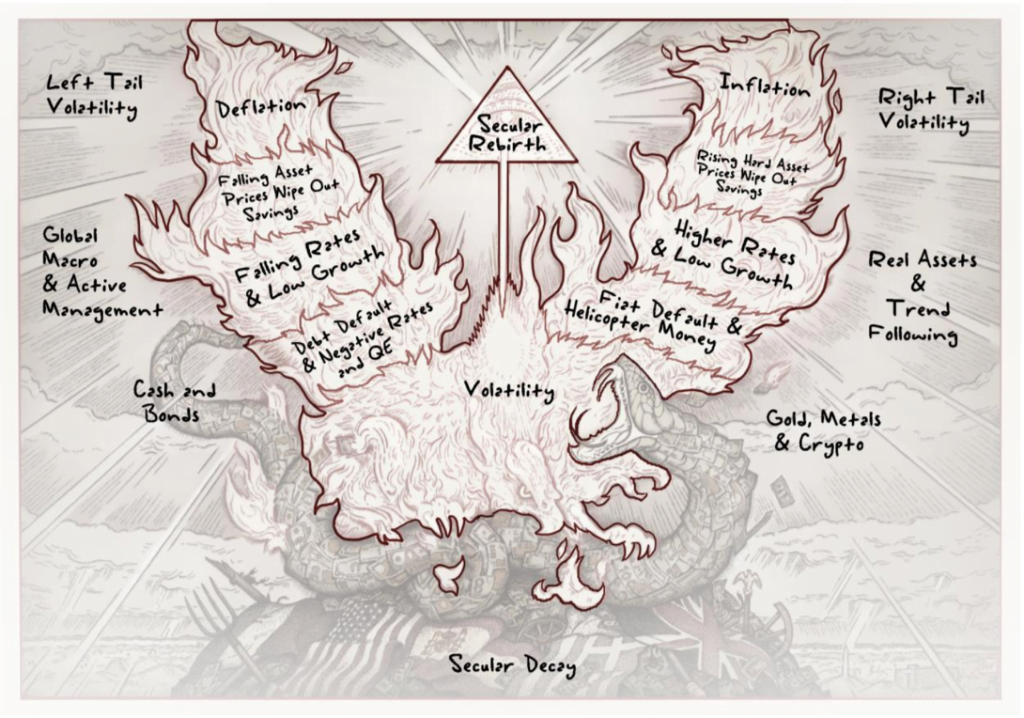

A Criação do Portfólio “Dragão”

O artigo sugere a criação de um portfólio “dragão”, que é uma metáfora para um portfólio que combina as qualidades tanto do Falcão (volatilidade) quanto da Serpente (estabilidade). A ideia é construir um portfólio que seja:

Resiliente: capaz de suportar crises financeiras e períodos de alta volatilidade.

Diversificado: inclui uma ampla variedade de ativos que não se movem todos na mesma direção ao mesmo tempo.

Protegido: utiliza estratégias de hedging para mitigar riscos extremos.

Elementos do Portfólio “Dragão”

Diversificação Ampla:

Ações e Títulos: uma combinação balanceada de ações e títulos, ajustada para diferentes condições de mercado.

Commodities e Ativos Reais: inclui ativos como ouro, petróleo e imóveis, que podem atuar como hedge contra a inflação e choques de mercado.

Ativos Alternativos: participações em private equity, hedge funds, e outros investimentos alternativos que possam oferecer retornos não correlacionados com os mercados tradicionais.

Estratégias de Hedging:

Opções e Futuros: utilizar opções de venda (puts) e futuros para proteger contra quedas significativas no mercado.

Volatilidade: investir em produtos que se beneficiem da alta volatilidade, como VIX ETFs ou estratégias long-vol.

Gestão Ativa do Risco:

Monitoramento Contínuo: ajustar a composição do portfólio regularmente com base em mudanças nas condições de mercado e na avaliação contínua de risco.

Alocação Dinâmica: rebalanceamento para aproveitar oportunidades e minimizar riscos conforme os mercados mudam.

Conclusão

A análise do artigo mostra que, historicamente, portfólios que são altamente diversificados e que utilizam estratégias de proteção tendem a performar melhor em ciclos de mercado variados. A criação de um portfólio “dragão” é uma estratégia recomendada para investidores que desejam estar preparados tanto para períodos de estabilidade, quanto para períodos de extrema volatilidade. Esse tipo de portfólio combina a estabilidade da Serpente e a capacidade de enfrentar a volatilidade do Falcão, oferecendo uma abordagem balanceada e robusta para a gestão de investimentos a longo prazo.

Lições para Investidores

Preparação para a Volatilidade: a Artemis Capital argumenta que os investidores devem sempre estar preparados para a possibilidade de eventos de alta volatilidade, mesmo durante períodos de aparente estabilidade.

Gestão de Riscos: estratégias de gestão de riscos, como a diversificação de portfólio e o uso de instrumentos de proteção (hedging), são essenciais para mitigar os impactos negativos dos picos de volatilidade.

Entendimento dos Ciclos Econômicos: compreender a natureza cíclica dos mercados pode ajudar os investidores a tomar decisões mais informadas e evitar armadilhas comuns, como o excesso de confiança durante os períodos de baixa volatilidade.

Conclusões Pessoais sobre o Artigo

O artigo “The Allegory of the Hawk and Serpent” definitivamente é um dos melhores artigos que já li. Todos os apreciadores de mercado, e que saibam ler em inglês devem ler esse artigo.

O ponto principal do artigo, na minha opinião, é o fato de que ao longo dos anos o mercado tem várias dinâmicas diferentes, com correlações diferentes, com tendências diferentes, e definitivamente não existe uma receita de bolo para operar no mercado, seja o que performou bem nos últimos 10, 20, 30 anos, quiçá nos últimos 100 anos, ou seja, a própria dinâmica de mercado dos últimos 100 anos, pode não ser a que veremos pelos próximos 100.

Agora imagine que você fosse um investidor no final dos anos 80, vendo que nos últimos 20 anos um portfólio de bond e equities performou extremamente mal, qual seria a chance de você escolher esse tipo de alocação para a frente? Muito baixa, correto? E no fim, foi um portfólio que performou extremamente bem, como podemos ver no primeiro gráfico trazido nesse texto.

Ou se, de forma similar, um jovem americano, vendo que nos últimos 20 anos,= era só comprar e esperar, ele se utilizasse de uma estratégia que ficou super comum nos últimos tempos, a “Buy the Dip” (Compre as Quedas), e o mercado performasse da mesma forma que ele performou entre 1960 e 1980? Esse jovem provavelmente veria o seu patrimônio virar pó.

Dessa forma, o que se conclui é que não dá para analisar mercados de forma superficial, tosca, olhando apenas o passado, as performances históricas, através de correlações que podem se quebrar num piscar de olhos, e sob uma ótica de que os mercados são um filme que sempre se repetem. Eles até podem se repetir, mas pode demorar alguns anos, ou décadas, e nesse meio tempo você já quebrou, ou destituiu dele.

Operar os mercados deve ser visto como um processo constante de estudo, aprendizagem, testes, mudanças de rotas, autorreflexão, análise probabilística, e o mais importante de todos, um processo contante de humildade.