Muito prazer, caro leitor! Sou o Felipe Wanderley, Head de Internacional da Voga. É com grande entusiasmo que inauguro minha participação como colunista aqui no blog da Voga, o qual criamos para difundir o conhecimento financeiro e as notícias que fazem preço nos mercados. Aqui, meu foco será desvendar o fascinante mundo das finanças e da geopolítica global. Meu objetivo principal será trazer insights valiosos e análises profundas sobre os mercados internacionais.

Curva de Juros ditou o ritmo dos mercados

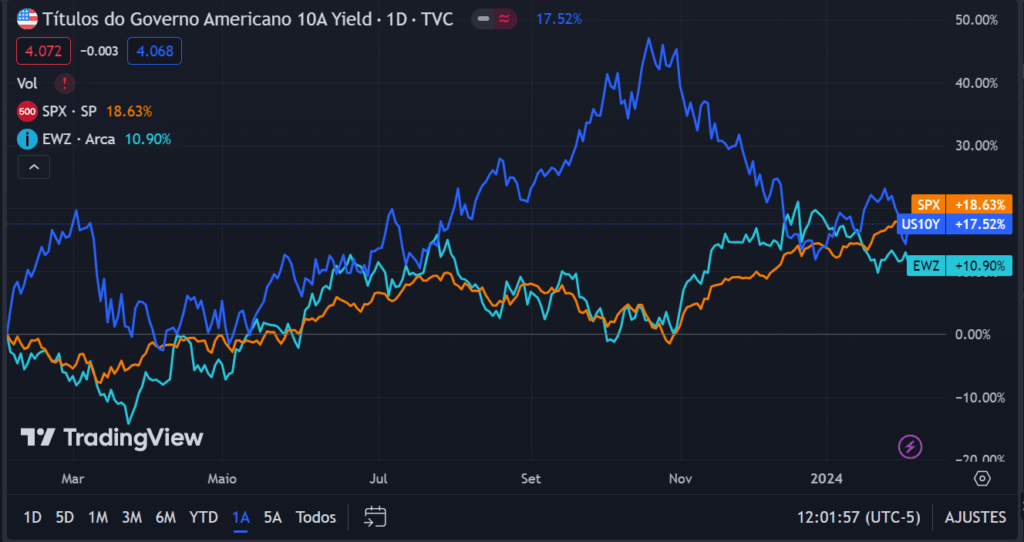

O ano de 2023 foi uma verdadeira montanha-russa para os mercados, pois foi marcado por diversas mudanças de narrativa. A verdade é que grande parte da volatilidade observada é explicada pela curva de juros norte-americana, ilustrada parcialmente abaixo pelo seu vértice de 10 anos:

Treasury 10 anos; S&P500 e EWZ (Ibovespa dolarizado)

Fonte: TradingView

A precificação da curva de juros, por sua vez, é o resultado de uma briga de gigantes. De um lado, o Federal Reserve, Banco Central dos EUA (popularmente conhecido como Fed), decidindo a cada 45 dias qual será o nível de juros de curtíssimo prazo (Fed Funds Rate), ponto de partida para todo o restante da curva de juros. Do outro lado, o mercado, fazendo preço, via oferta e demanda, para os demais vértices da curva de juros (parte intermediária e longa).

Jogo dos Juros – Fed x Mercado

Muitos economistas olham para essa relação no mercado de juros através do prisma da teoria dos jogos, a qual é usada para estudar diferentes contextos envolvendo tomada de decisão. Aqui, no Jogo dos Juros, o Fed é o primeiro jogador e decide qual será o nível de juros de curtíssimo prazo. O mercado, por sua vez, é o segundo jogador e reage a essa escolha influenciando nos níveis de curto, médio e longo prazo. Vale ressaltar que a definição do Fed impacta diretamente na posição que o mercado tomará em seguida.

Normalmente, jogos de tabuleiro, por exemplo, costumam ser simples, com início, meio e fim bem delimitados e com um leque finito de desfechos possíveis. Já a batalha travada no mercado de juros é infinita, o que torna o duelo ainda mais desafiador e interessante. Ao invés de comparar com um jogo de tabuleiro, muitos fazem uma analogia com um jogo de xadrez, pelo nível de complexidade e pelo extenso leque de possibilidades, jogadas e desfechos. De forma que, se forçarmos, poderíamos dizer que os cenários no xadrez são infinitos.

Eu, particularmente, prefiro comparar com um jogo de poker, pois nele também temos uma extensa gama de possibilidades, além de ser extremamente complexo. Ademais, é recheado de apostas e blefes, assim como o mercado. Afinal, nesse duelo entre Fed e Mercado, quem leva a melhor?

É trivial supor que quem possui o maior poderio monetário, o Fed, ganharia essa batalha. O que se mostra verdadeiro na maior parte dos casos. Por isso, Warren Buffet, o maior investidor de todos os tempos falou em 2013: “The Fed is the greatest Hedge Fund in history” (O Fed é o maior Hedge Fund da história). Buffet não defende esse ponto sozinho, Martin Zweig, outro investidor renomado de sua geração, cunhou em 1970 um bordão que ressoa em Wall Street até hoje: “Don´t fight the Fed” (Não lute contra o Fed).

Apesar de esse ser o caso na maioria das batalhas, lembre-se que estamos analisando um jogo infinito. Sendo assim, o mercado pode, sim, levar a melhor em algumas rodadas. Foi o argumento que Marc Faber, Hedge Fund Manager e doutor em Economia, fez em 2014 ao tentar defender seu Short, apostando na queda das ações, durante o período mais longo de expansão monetária nos EUA, haja visto que tivemos taxas de juros reais negativas por mais de 7 anos: “Market forces will one day crush the Federal Reserve. One day, the market forces will reverse.” (As forças de marcado vão, um dia, esmagar o Federal Reserve. Um dia, as forças de mercado irão reverter). Apesar das belas palavras, Marc Faber perdeu bastante dinheiro com essa posição, já que o mercado continuou reagindo positivamente aos estímulos do Fed na época.

Jogo dos Juros em 2023

Em março de 2023, tivemos a segunda reunião do FOMC (comitê de política monetária dos EUA) no ano, a qual foi marcada pela falência do Silicon Valey Bank (SVB), que ocorreu no dia 13 de março e representou a maior quebra de um banco de crédito nos EUA desde crise de 2008. Isso aconteceu semanas antes da reunião, a qual ocorreria no dia 22 de março.

O estopim para a quebra do SVB se deu pela corrida bancária sofrida pelo banco. Esse fenômeno de desespero em manada foi provocado pelas perdas divulgadas pelo SVB, as quais foram incorridas ao vender títulos de longo prazo com prejuízo. Ou seja, a má leitura do cenário macroeconômico fez o banco realizar uma desastrosa alocação de seu capital, a qual explodiu na forma de falência.

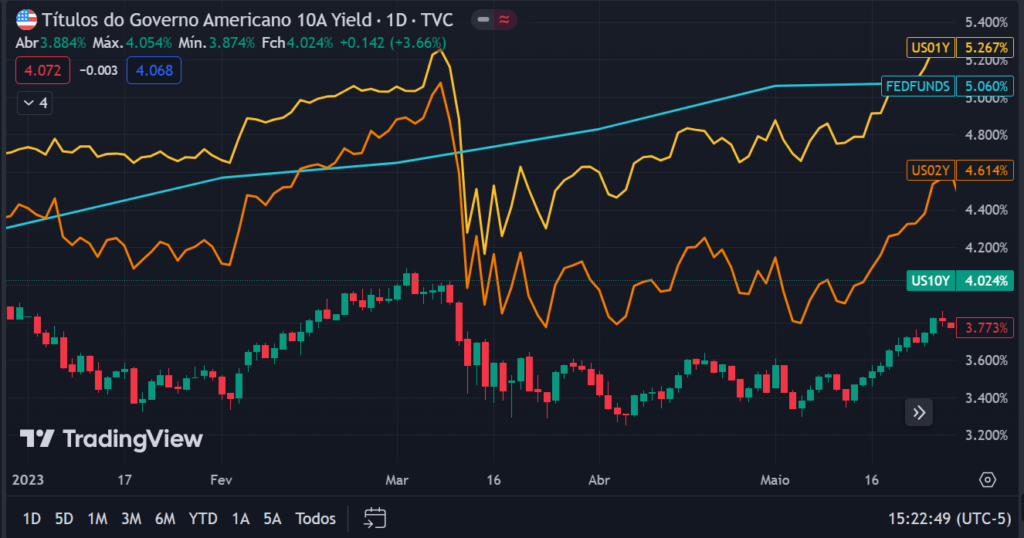

Outros bancos, principalmente regionais, também reportaram perdas no balanço pelo mesmo motivo. Isso fez com que o mercado se antecipasse, apostando que o Fed iria cortar juros com base na tese de que a política monetária contracionista já havia causado suficiente estrago na economia. Consequentemente, toda a curva de juros fechou, principalmente os vértices curtos:

Treasury 01, 02 e 10 anos; Fed Funds Rate

Fonte: TradingView

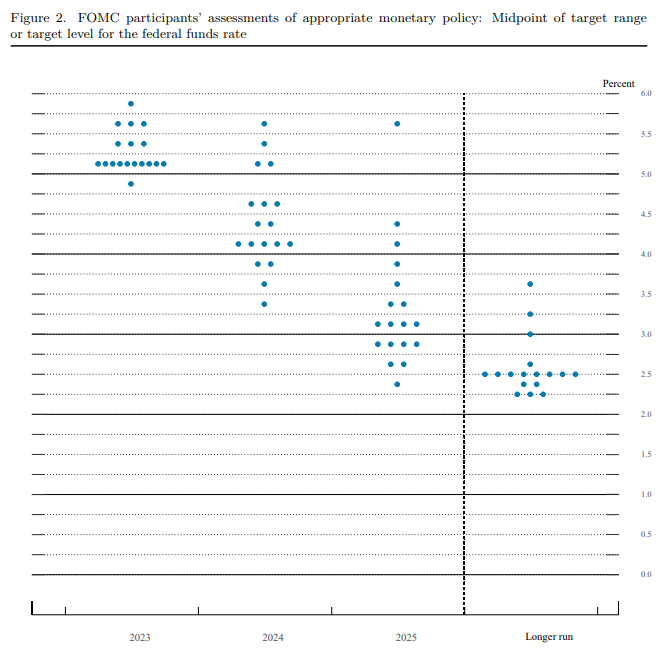

Porém, na reunião do FOMC do dia 22 de março, o Fed foi enfático ao sinalizar que a quebra do SVB, a priori, se tratava de uma má gestão pontual por parte de alguns bancos. Sendo assim, não representava risco ao sistema financeiro, tampouco à economia. Dessa forma, o Fed foi na contramão do mercado, aumentando a Fed Funds em 25 bps (+ 0,25%) para o patamar entre 4,75% e 5,00%. Além disso, parte dos dirigentes ainda sinalizava outros aumentos para o ano de 2023:

Dot Plot dirigentes do FOMC – Reunião Março de 2023

Fonte: Summary of Economic Projections, 22 de março de 2023

A posição do Fed acabou se mostrando acertada: ao longo do decorrer do ano tivemos outros dois aumentos de 25 bps cada, fazendo com que a Fed Funds alcançasse seu topo neste ciclo em um patamar entre 5,25% e 5,5%. Além disso, os juros permanecem nesse patamar até hoje. O que nos leva para a últimas duas reuniões do Fed, as quais ocorreram em dezembro de 2023 e em fevereiro de 2024 respectivamente.

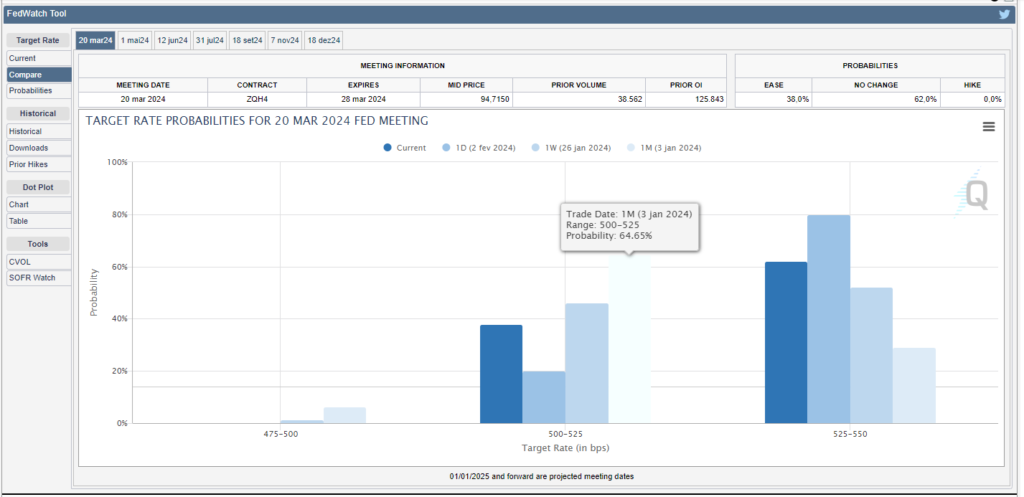

Dado que a inflação está convergindo para meta, com o PCE (Personal Consumption Expenditures) em um nível de aproximadamente 2,6% em janela anual, o mercado forçou um intenso movimento de fechamento na curva de juros apostando que o Fed iria cortar juros a partir da próxima reunião, que acontecerá em março de 2024. Contudo, o Fed segue com um discurso Hawkish, visando conter a euforia do mercado.

Apostas para Reunião do FOMC – 20 de março de 2024

Fonte: CME FedWatch Tool (03/02/2024)

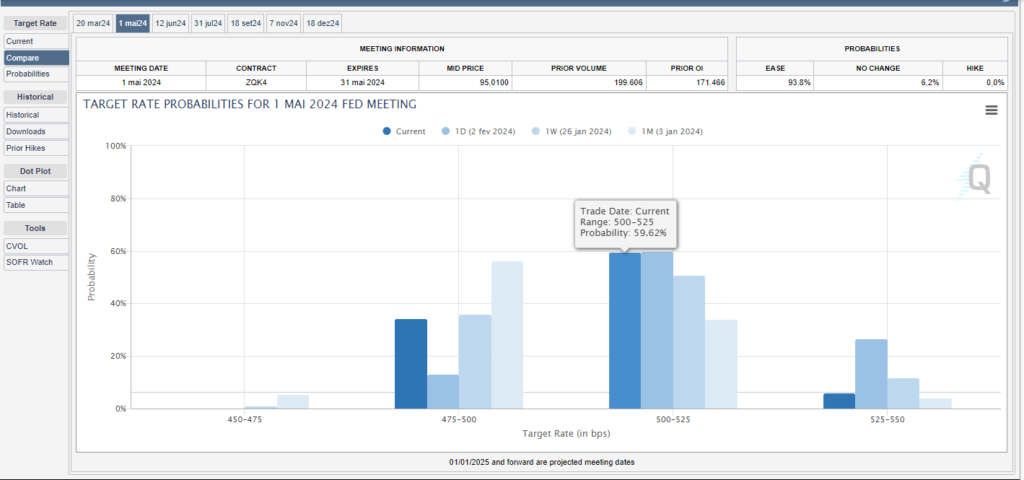

Note que, no início deste ano (ilustrado pelos dados de 03 de janeiro), a maior parte do mercado já apostava que o ciclo de corte de juros aconteceria já na reunião de março. Contudo, o Fed colocou um pouco de água nesse chopp ao sinalizar que este tão aguardado momento deve chegar apenas na reunião seguinte, em maio. Além disso, indicou que os cortes devem ser de magnitude leve, pelo menos no início deste ciclo de afrouxamento monetário. Perceba que isso fez com que a proporção das apostas mudasse de acordo com a sinalização do Fed. De forma que hoje, a maior parte das apostas é na manutenção de juros na próxima reunião, em março, e na redução de apenas 25 bps na reunião de maio:

Apostas para Reunião do FOMC: 01 de maio de 2024

Fonte: CME FedWatch Tool (03/02/2024)

Percebe-se que isso também fez preço nos vértices intermediários e longos da curva de juros. A Treasury de 10 anos, por exemplo, corrigiu de um nível de 3,78% para o patamar atual de 4,02% (aumento relativo de quase 6%).

Treasury 01, 02 e 10 anos; Fed Funds Rate

Fonte: TradingView

Quem venceu a queda de braço?

Por fim, concluo que o bom velhinho de Omaha e o Marc Zweig foram prudentes ao se posicionarem, ao longo de boa parte de suas vidas como investidores, a favor do Fed e de suas sinalizações. Por outro lado, assim como ocorreu com Marc Faber em 2014, os investidores que tentaram nadar contra o Banco Central dos Bancos Centrais perderam dinheiro em 2023. O Fed ganhou mais uma queda de braço do mercado.